暮らしのTIPS

住宅ローンの繰り上げ返済とは? 適切なタイミングと注意点を解説

住宅ローンの繰り上げ返済とは、毎月の返済額とは別にまとまった金額を用意し、ローンの一部または全部を返済することです。

繰り上げ返済での注意と適切なタイミングをご紹介します。

繰り上げ返済での注意と適切なタイミングをご紹介します。

大谷 惇途

慶應義塾大学卒業。投資・ローン・税金などの金融分野を中心に5年以上の記事執筆経験がある金融ライター、現在はフリーランスで活動中。学生時代から株式投資を中心にさまざまな投資を行う。3級ファイナンシャル・プランニング技能士。

住宅ローンの繰り上げ返済の方法とその特徴について

住宅ローンの繰り上げ返済の方法には、一部繰り上げ返済(ローンの一部を返済する)と全額繰り上げ返済(返済日より早いタイミングでローンを完済する)があります。

さらに、一部繰り上げ返済には「返済期間短縮型」「返済額軽減型」の2種類あり、それぞれの特徴について解説します。

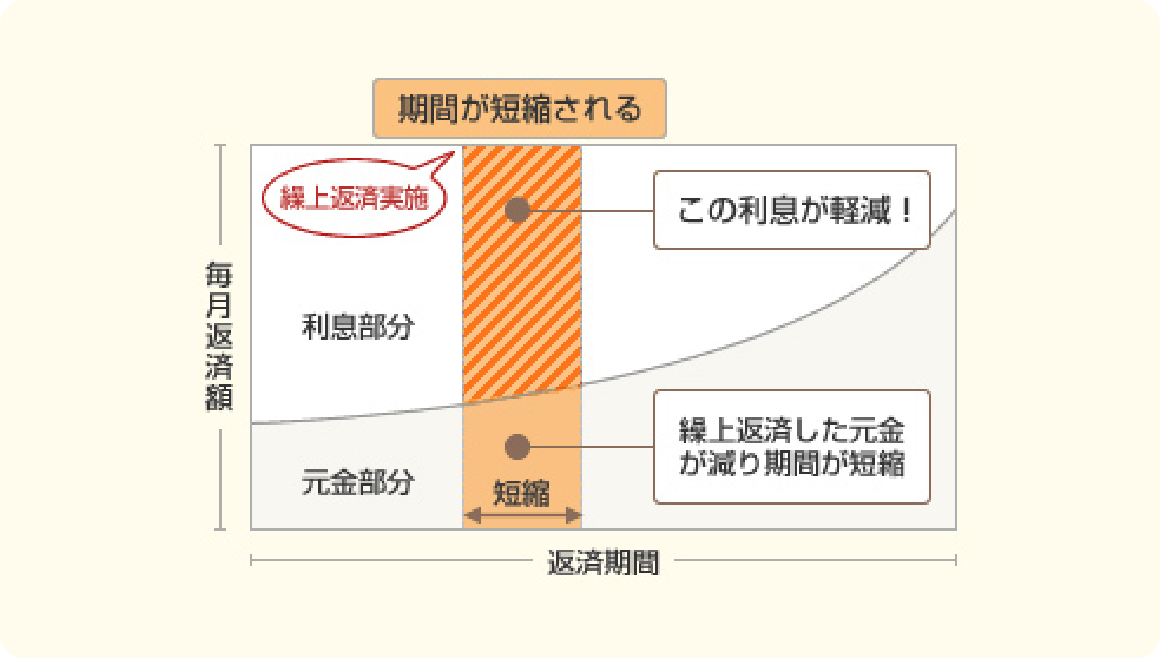

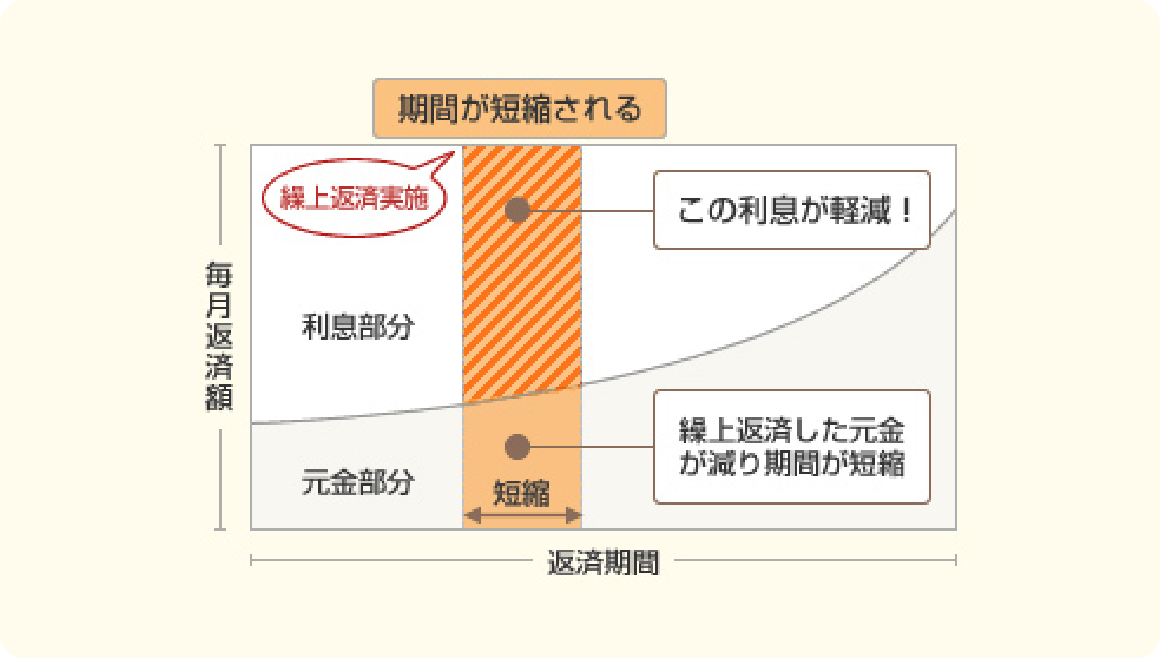

返済期間短縮型:ローンの総支払額を減らす効果

返済期間短縮型は、返済額に応じて借入期間を短縮する方法です。月々の返済額は変わりませんが、完済までの期間が短くなることにより利息の軽減効果が期待できる方法です。利息を含めたローンの総支払額を減らしたい場合におすすめです。

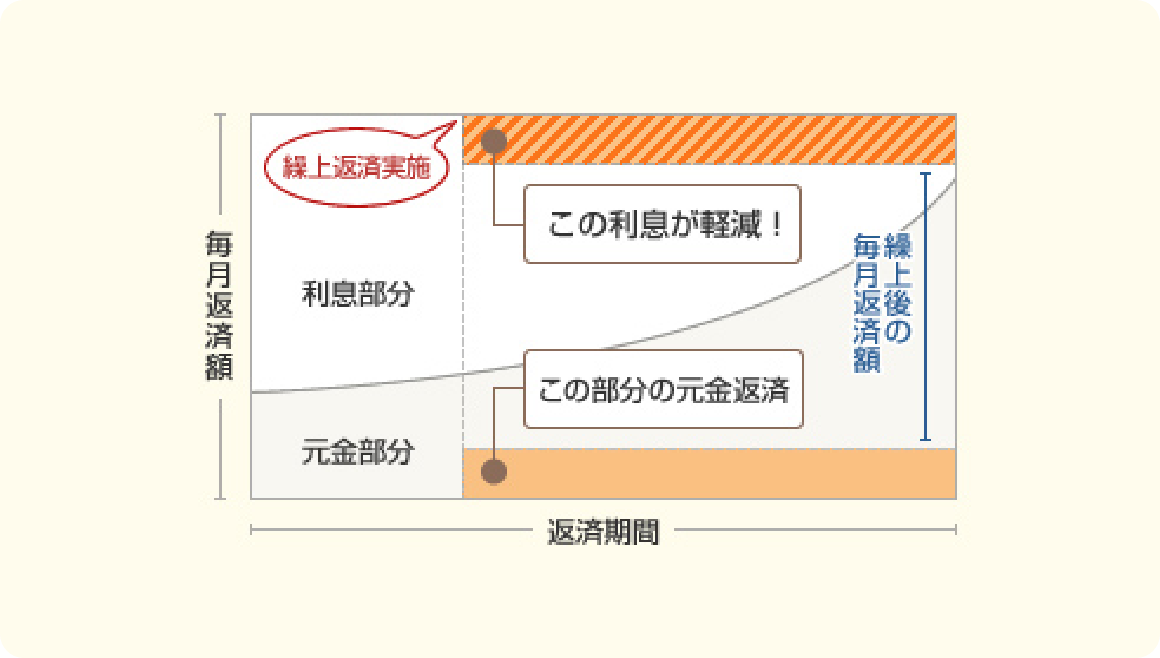

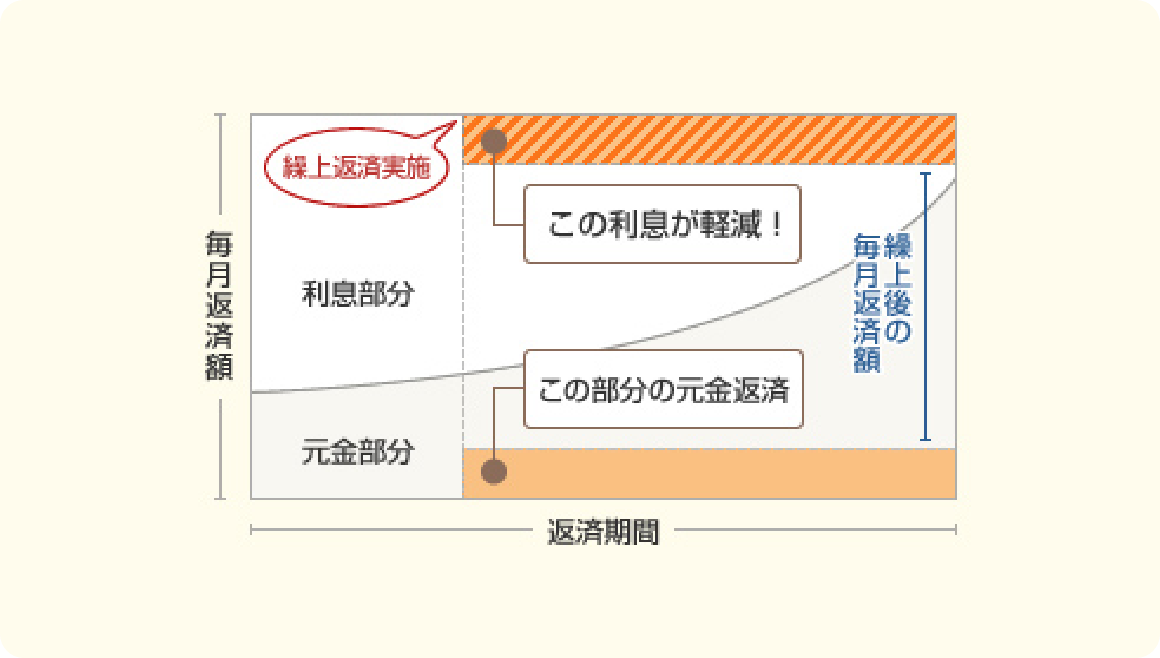

返済額軽減型:毎月のローン返済額を減らす効果

返済額軽減型は、返済額に応じて月々の返済額を減らす方法です。返済期間は短縮されませんが、完済までの毎月の返済額が少なくなります。返済期間短縮型と比べると利息の軽減効果は低くなりますが、毎月の返済額が減ることで家計の負担を軽くする効果が期待できます。

出典: ノムコム「自分にあった住宅ローンを選ぼう」

出典: ノムコム「自分にあった住宅ローンを選ぼう」

住宅ローンの繰り上げ返済における適切なタイミング

住宅ローンの繰り上げ返済は、タイミングによって効果が変わります。適切なタイミングについて見ていきましょう。

総支払額を考えるならできる限り早いほうがよい

住宅ローンの繰り上げ返済は、利息を軽減してローンの総支払額をできる限り抑えたいなら、返済期間短縮型の一部繰り上げ返済・全額繰り上げ返済を利用して、できる限り早く返済するのが理想です。

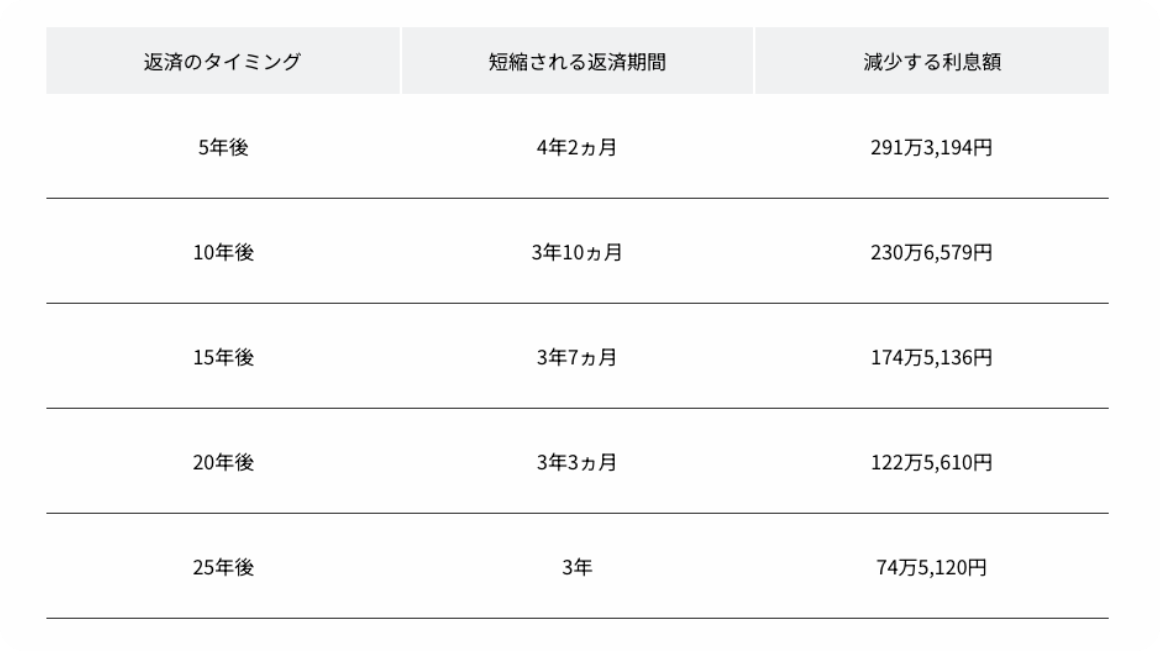

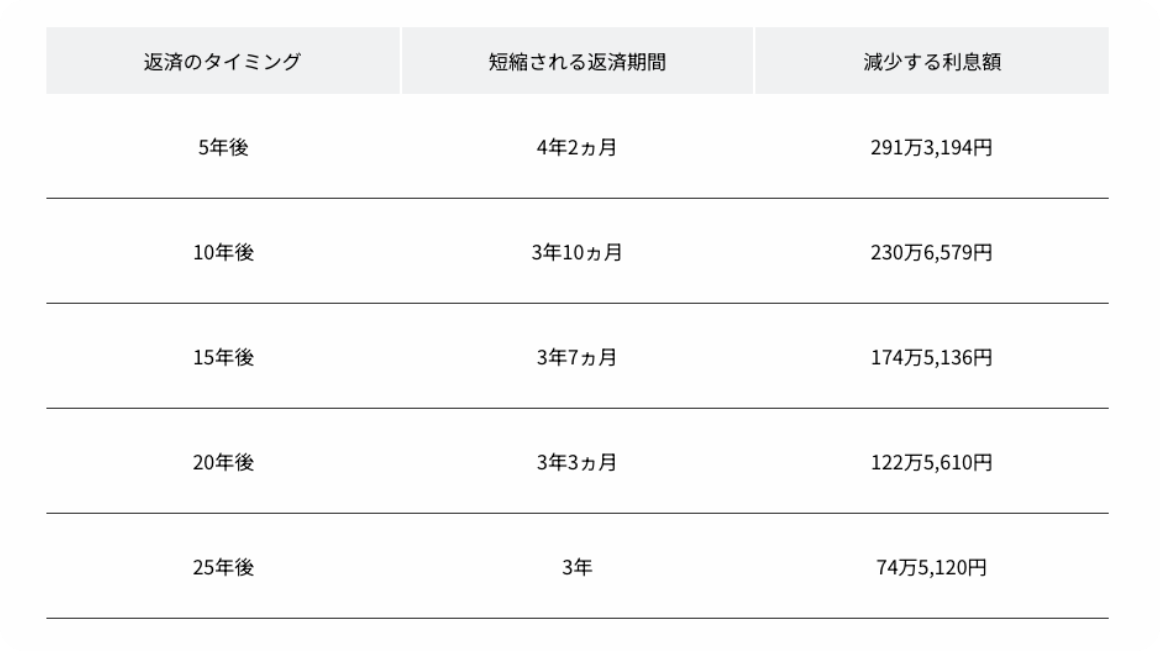

返済開始から間もないほうが、繰り上げ返済の効果は高くなります。シミュレーションを行って、その効果を比較しました。

<最近の金利で計算したシミュレーション>

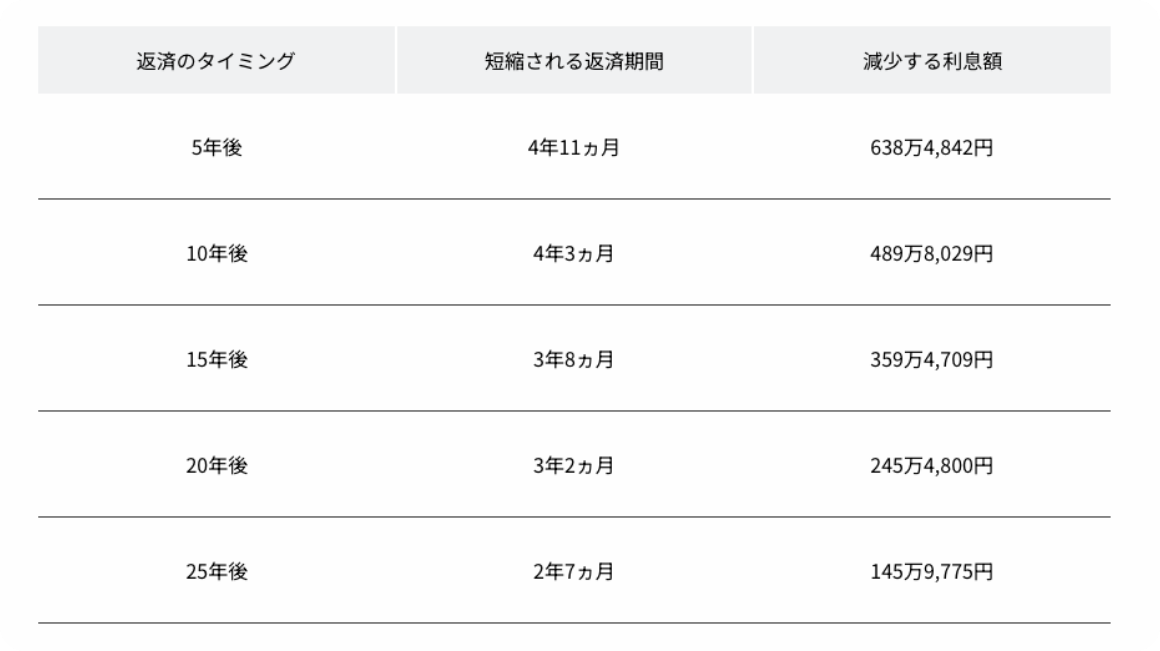

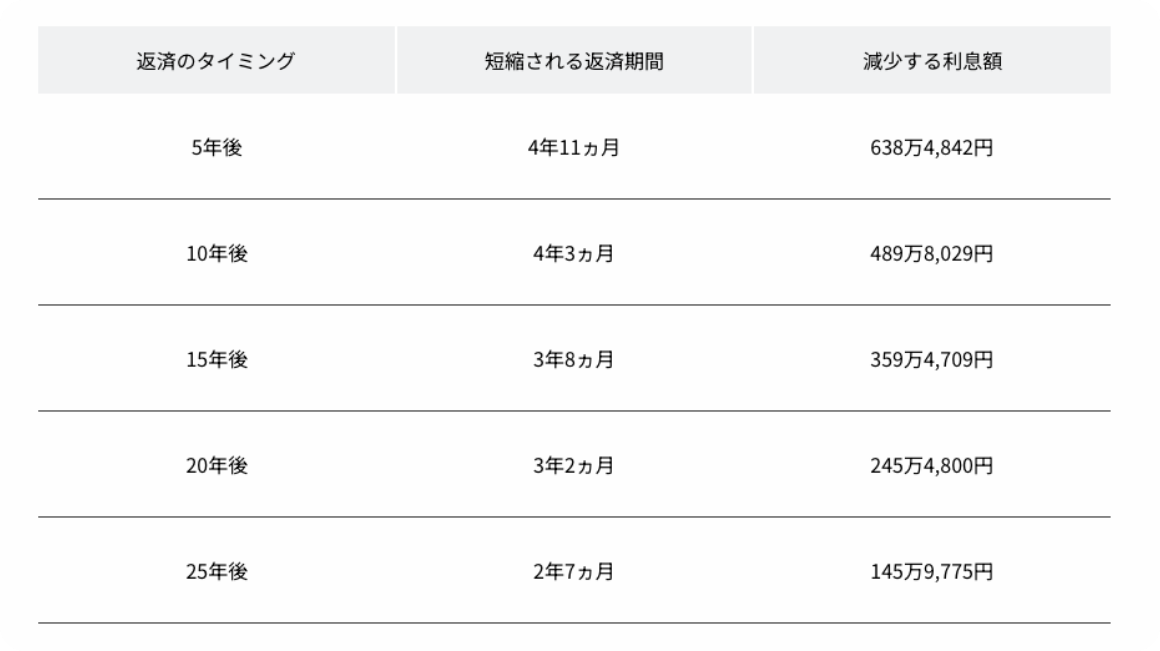

なお、2010年前後のフラット35の固定金利(その他は同条件)が2~3%でした。3%だった場合のシミュレーション結果も見てみましょう。

<金利3%で計算したシミュレーション>

シミュレーションの結果から、ローンの総支払額を減らす方向で考える場合は、できる限り早い段階で繰り上げ返済を行うほうが有利です。

返済開始から間もないほうが、繰り上げ返済の効果は高くなります。シミュレーションを行って、その効果を比較しました。

- 借り入れ額:5,000万円

- 返済期間:35年

- 金利:1.65%(固定金利)

- 繰り上げ返済額:500万円

- 繰り上げ返済の方法:返済期間短縮型

<最近の金利で計算したシミュレーション>

なお、2010年前後のフラット35の固定金利(その他は同条件)が2~3%でした。3%だった場合のシミュレーション結果も見てみましょう。

<金利3%で計算したシミュレーション>

シミュレーションの結果から、ローンの総支払額を減らす方向で考える場合は、できる限り早い段階で繰り上げ返済を行うほうが有利です。

資金に余裕がある時期に行う

繰り上げ返済は、資金に余裕があるタイミングで行う必要があります。なぜなら、余裕のない状態で貯蓄を減らしてしまうと、急なトラブルなどで発生する出費に対応できなくなることがあるからです。

3年以内に大きな出費が予想される場合、繰り上げ返済は避けたほうがよいでしょう。

3年以内に大きな出費が予想される場合、繰り上げ返済は避けたほうがよいでしょう。

住宅ローンを繰り上げ返済する際の注意点

住宅ローンの繰り上げ返済をするにあたって、注意すべきことが2つあります。

繰り上げ返済にかかるコストを考慮する

繰り上げ返済を行う際に、繰り上げ返済手数料がかかる金融機関があります。繰り上げ返済手数料の有無と金額は、利用する金融機関や手続きの方法などによって変わりますが、手数料というコストが発生すると、繰り上げ返済による節約効果が実質的に減ります。

住宅ローン控除の対象期間中は慎重に行う

住宅ローン控除とは、住宅の新築・増改築に必要な資金の借り入れを住宅ローンで行った場合に受けられる控除のことです。すでに住宅ローン控除を受けている場合、繰り上げ返済する際に注意しなければならないことが2つあります。

住宅ローン控除は年末時点のローン残高の0.7%を控除する制度であり、控除上限となる年末残高は住宅の種別ごとに決まっています。例えば、省エネ基準適合住宅を取得したケースで考えてみましょう。

【ケース1】

年末ローン残高が上限の4,000万円→住宅ローン控除額28万円

【ケース2】

500万円繰り上げ返済して年末ローン残高3,500万円→住宅ローン控除額24.5万円

【ケース3】

500万円繰り上げ返済して年末ローン残高4,500万円→住宅ローン控除額28万円(年末残高が4,000万円以上であるため、その年の住宅ローン控除額は影響なし)

※翌年以降も控除を受ける場合は影響あり

なお、返済期間短縮型で繰り上げ返済を行った場合、住宅ローンの返済期間が10年未満になると住宅ローン控除を受けられなくなるため注意が必要です。

- 住宅ローン控除の対象となる年末残高は住宅の種別ごとに決まっている

- 住宅ローンの返済期間が10年以上であること

住宅ローン控除は年末時点のローン残高の0.7%を控除する制度であり、控除上限となる年末残高は住宅の種別ごとに決まっています。例えば、省エネ基準適合住宅を取得したケースで考えてみましょう。

【ケース1】

年末ローン残高が上限の4,000万円→住宅ローン控除額28万円

【ケース2】

500万円繰り上げ返済して年末ローン残高3,500万円→住宅ローン控除額24.5万円

【ケース3】

500万円繰り上げ返済して年末ローン残高4,500万円→住宅ローン控除額28万円(年末残高が4,000万円以上であるため、その年の住宅ローン控除額は影響なし)

※翌年以降も控除を受ける場合は影響あり

なお、返済期間短縮型で繰り上げ返済を行った場合、住宅ローンの返済期間が10年未満になると住宅ローン控除を受けられなくなるため注意が必要です。

住宅ローンの繰り上げ返済は計画的に

住宅ローンの繰り上げ返済は、早いタイミングであるほど利息軽減効果は高くなりますが、無計画に行うとリスクが生じる場合や、住宅ローン控除との兼ね合いで損をする場合があります。

繰り上げ返済は、計画的に行うことが重要です。ご自身で繰り上げ返済を行うべきかわからない場合は、FP(ファイナンシャルプランナー)に相談しましょう。

※掲載の情報は、2023年2月時点の情報です。

繰り上げ返済は、計画的に行うことが重要です。ご自身で繰り上げ返済を行うべきかわからない場合は、FP(ファイナンシャルプランナー)に相談しましょう。

※掲載の情報は、2023年2月時点の情報です。