暮らしのTIPS住民税って? 住民税決定通知書の見方May 28, 2024

毎年6月頃に受け取る「住民税決定通知書」は、前年の所得をもとに確定した税額を、自治体より通知する書類のことです。

住民税が正しく計算されたかを確認すると同時に、収入を証明する書類として住宅ローンの申し込み時にも必要となる大切なものです。

今回は住民税決定通知書の見方と、チェックするべきポイントをご紹介します。

1月1日に住民票がある自治体に納める

個人の所得に対して納めるべき税金は、所得税と住民税があります。所得税は国に対して納税するものですが、住民税は1月1日に住民票がある自治体に対して納めるものです。その中でも市町村に納める「市町村民税」と都道府県に納める「都道府県民税」があります。

前年所得に対して納税

所得税はその年の所得に対して納めますが、住民税は前年の所得に対して税金がかかります。所得税と住民税で、納税のタイミングが違うので注意しておきましょう。

新入社員などで前年の所得が無い人は、入社1年目は住民税を納める必要はありません。一方で、仕事を辞めてその年の所得が無くても、前年に所得があれば住民税を納めることになります。

住民税決定通知書とは

住民税決定通知書は、5月から6月頃に自治体から発行されます。多くの会社員は、6月の給与明細とともに、書類で会社から受け取ることでしょう。ただし、2024年度より電子データでの受け取りが可能になり、一部の会社では電子データで配布されることになります。

一方、自営業者の方などは納付書などとともに自宅に郵送されます。

住民税決定通知書には、住民税がどのように算出されたか、どのように納めるかなどが記載されています。

住民税は均等割と所得割の2種類

住民税には、所得に関わらず一定額を負担する「均等割」と、所得に応じて負担をする「所得割」の2種類があります。

均等割は一律5,000円が基準

均等割は、地域社会の会費的な税金ともいわれ、所得に関わらず一定額を納税するものです。基準の税額は年額4,000円(道府県民税1,000円、市町村民税3,000円)となっています。2023年度までの10年間、東日本大震災を踏まえた防災費用として、道府県民税、市町村民税ともに500円ずつ引き上げられており、合計5,000円を負担していました。2024年度からは、新たに、国に対して「森林環境税」が1,000円課税されることになり、均等割は前年度と同じく5,000円の負担となっています。

この均等割ですが、自治体によっては更に付加して課税するところもあります。例えば、神奈川県横浜市では、県民税として「水源環境保全税」300円、市民税として「横浜みどり税」900円が加算され、合計6,200円が均等割として課税されます。

一方、所得割は、前年の所得額に応じて税額が決まります。会社員に支給される住民税決定通知書を見ながら、どのように所得割の住民税が決まるかを確認していきましょう。

住民税決定通知書の見方

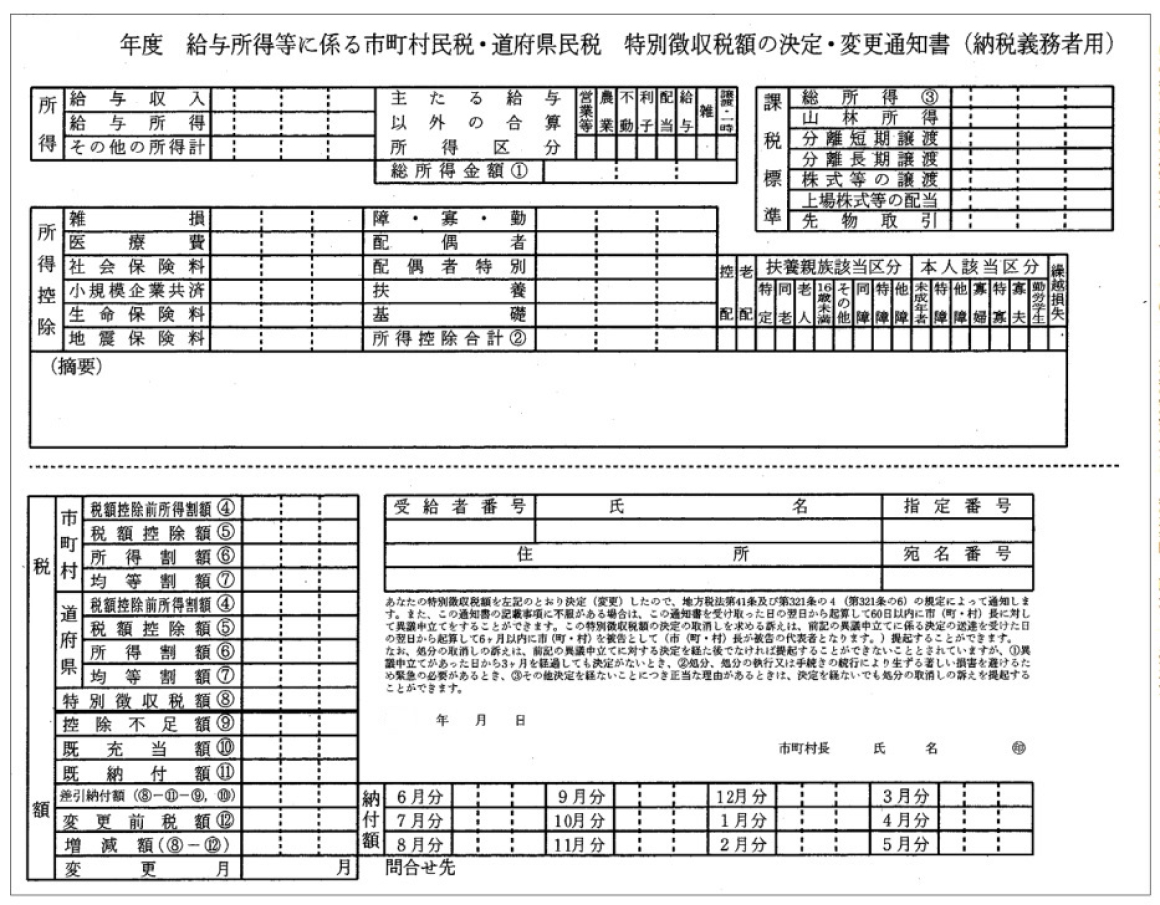

これは、会社員が受け取る住民税決定通知書の一例です。会社員は、毎月の給与から住民税を徴収されており、「特別徴収」といいます。個人事業主などは、年に4回自ら「普通徴収」として納税しています。

住民税決定通知書には大きく、「所得」「所得控除」「税額」の3つの項目があります。

所得:税額の元となる前年の所得

所得欄には、「給与収入」「給与所得」「その他所得計」が記載されています。給与収入は一年間に会社から支給された総額で税込み年収ともいわれています。「所得」は、税金を計算する元となるもので、収入から経費を引いたものです。経費はその収入を得るためにかかった費用です。会社員の給与の経費は、あらかじめ「給与所得控除額」として決められています。

【給与所得控除額】

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) |

給与所得控除額 |

|---|---|

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から 3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から 6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から 8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

出典:国税庁HP

したがって、給与所得は

「給与所得」=「給与収入」―「給与所得控除」

で計算されます。所得欄には、この給与収入と給与所得が記載されていることを確認しましょう。

ただし、年収850万円を超えている給与所得者で、23歳未満の扶養親族がいる人等は、更に「所得金額調整控除」が控除されます。

所得金額調整控除の額=(給与等の収入金額(1,000万円超の場合は1,000万円)-850万円)×10%

この場合は、「給与所得」=「給与収入」―「給与所得控除」―「所得金額調整控除」

副業や家賃収入などで、給与以外にも所得がある場合は、「その他所得計」に記載され、全ての所得の合計額が「総所得金額①」として記載されています。

この金額が住民税を決定する大元となります。正確な金額が記載されているか、確認しておきましょう。

所得控除:税金を計算する時の控除

住民税の所得割は、上で計算された「総所得金額」から「所得控除」を引いた額によって決まります。下記表のように、扶養控除や配偶者控除、生命保険料控除などの14種類からなり、それぞれ 控除項目によって計算方法が規定されています。

【給与所得控除額】

| 控除額 | |

|---|---|

| 医療費控除 | 支払った医療費―10万円(総所得金額が200万円以上の時) |

| 社会保険料控除 | 支払った社会保険料金額(生計を一にする配偶者やその他の親族分も含む) |

| 小規模企業共済等掛金控除 | 個人型確定拠出年金(iDeCo)等に支払った金額 |

| 生命保険料控除 | 指定の生命保険、介護医療保険、個人年金保険に支払った保険料 限度額あわせて70,000円 |

| 地震保険料控除 | 地震保険に支払った保険料。最高25,000円 |

| 配偶者控除・配偶者特別控除 | 一定所得以下の配偶者 最高33万円(70歳未満の場合) |

| 扶養控除 | 一般の扶養親族33万円 特定扶養親族(19歳以上23歳未満)45万円等 |

| 基礎控除 | 最高43万円 |

所得控除の適用が多いほど、税金が安くなる仕組みです。会社員にとって、数少ない節税ポイントです。所得控除の申請漏れがないかを確認しましょう。

これらの所得控除の合計額が「所得控除合計②」として記載されています。

「総所得金額①」から「所得控除合計②」を引いたのが「課税標準・総所得③」となり、住民税の所得割の税額の計算の元となります。

(株などで利益を得た譲渡益などがある場合は、その所得と「課税標準・総所得③」が合算され、税金が計算されます)

税額:所得割の税率は10%

これまでをまとめると、住民税の所得割は(株などの譲渡所得が無い場合)

-

所得金額(①)= 収入金額 ― 必要経費(給与の場合は給与所得控除額)

課税標準・総所得③*=所得金額(①)―所得控除額(②)

*1,000円未満切捨て

住民税の所得割は、「課税標準・総所得③」をもとに計算されます。

税率は10%(市町村民税8%、道府県民税2%、)ですので、

-

市町村民税(税額控除前所得割額 ④)=課税標準・総所得(③)× 0.08

道府県民税(税額控除前所得割額 ④)=課税標準・総所得(③)× 0.02

税額控除(ふるさと納税等)が適用されているかチェック!

このように計算された住民税の所得割の税額ですが、更に控除ができる「税額控除」があります。

代表的なものとして、住宅借入金控除(住宅ローン減税)や寄付金税額控除(ふるさと納税)があります。これらの控除が適用されているかを、しっかりとチェックしましょう。摘要欄にその内容が記載され、税額控除額⑤に控除される金額が記載されています。

最終的な税額(所得割)は、

-

市町村民税(所得割額 ⑥)* =税額控除前所得割額 ④―税額控除額⑤

道府県民税(所得割額 ⑥)* =税額控除前所得割額 ④―税額控除額⑤

*100円未満切捨て

また、定額を徴収される「均等割」もそれぞれ「均等割額⑦」に記載され、更に、国に納めることになる森林環境税も「森林環境税額(2024年度より追加)」に記載されています。

会社員の納付は、毎月の給与から特別徴収される

会社員の住民税は、特別徴収の形で毎月の給与から控除されることになります。これまでに計算された税金を合算し「特別徴収税額⑨」として計算され、毎月給与から差し引かれる納付額も記載されています。

6月分の給与から、その決定通知書通りに控除されることになるので、実際の給与明細書と見比べて、金額に相違がないかチェックをしておきましょう。

住民税決定通知書は、税金の明細書

会社員の住民税が決まる手順を、税額決定通知書を例にご紹介しました。特に、住民税の所得割の計算方法は、所得税の決まり方と同じです。ただし、所得控除の金額は異なります。例えば基礎控除の金額は、住民税は最高43万円、所得税は最高48万円となります。

会社員にとって、節税できるポイントは、所得控除と税額控除をきちんと申請することです。所得控除や税額控除の申請漏れがないかを確認しましょう。忘れがちな所得控除は、社会保険料控除と小規模企業共済等掛金控除です。成人した子の国民年金保険料を負担した場合は、支払った保険料の全額を社会保険料控除に加えることができます。また、個人型確定拠出年金(iDeCo)に加入している場合は、掛金の全額を小規模企業共済等掛金控除に適用できます。また、ふるさと納税をした場合も、税額控除に反映されているかを確認しておきましょう。

もし、申請漏れあった場合や不明な点があれば、自治体に問い合わせましょう。税金が安くなるかもしれません。税金の明細書ともいえる住民税決定通知書を確認して、どのように税金が計算され、実際にいくら納税しているかをチェックしておきましょう。

※掲載の内容は2024年5月時点の情報です

大学卒業後、株式会社富士通でシステムエンジニアとして勤務。出産後、お金に関する情報の大切さを実感し、ファイナンシャルプランナーの資格取得。「生活に密着したマネー情報を、わかりやすく伝える」をモットーにファイナンシャルプランナーとして活動開始。「将来の “困った” をなくし、楽しめる未来を描く」ための家計相談やWeb媒体や雑誌でマネーコラムの執筆、自治体等主催セミナーでマネー講師としても活動中。大学ではファイナンシャルプランニングの授業を実施し、幅広い年齢層に向けてマネーリテラシー等の普及に努めている。